特集:現地発!アジア・オセアニア進出日系企業の今日系企業の業況は改善、課題は人材の高度化(タイ)

2018年度アジア・オセアニア進出日系企業実態調査より

2019年4月26日

「2018年度アジア・オセアニア進出日系企業実態調査」(以下、「日系企業調査」)によると、2018年の在タイ日系企業の営業利益見通しは良好で2019年もおおむね良好な見通しである半面、米中貿易摩擦や中国経済の減速といった世界経済の不透明感や3月24日に実施された総選挙は、日系企業の投資動向にも大きな影響を与える可能性がある。また、高付加価値品の生産や研究開発の機能拡大を目指す傾向がみられる一方、これら機能を支える人材不足が懸念される。

自動車市場拡大に期待も、外需に懸念

ジェトロ・バンコク事務所が2017年に実施した調査によれば、在タイ日系企業は2017年5月時点で5,444社が確認され、3年前に実施された前回の調査から877社増加していたことが判明した。最近の特徴として、非製造業の構成比が過半に達したことに加え、中小企業の進出も増加しており、進出企業の規模や業種が多様化している。

このような中、今回の日系企業調査によれば、2018年の営業利益見通しについて、「黒字」と回答した企業は67.2%となり、「均衡」(16.2%)や「赤字」(16.6%)を大きく上回った。

企業の規模別でみると、大企業の78.0%、中小企業の58.5%が「黒字」と回答した一方、「赤字」と回答した大企業は11.4%、中小企業は20.7%で中小企業が赤字と回答する比率が高い。大企業の多くは設立年が早いのに対し、中小企業は比較的設立年が最近な企業が多く、中小企業の中にはまだ黒字化できていないところがあると考えられる。

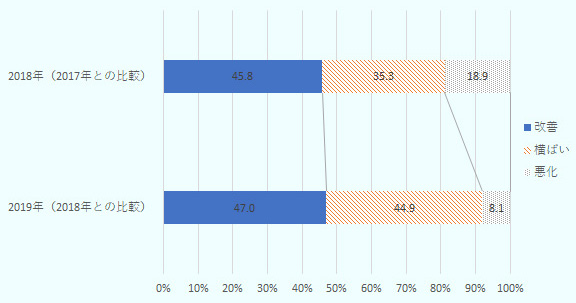

また、2018年の営業利益の見込みについて、2017年から営業利益が「改善する」もしくは「横ばい」と回答した企業は81.1%、「悪化」は18.9%であった。一方、2019年の営業利益見通しについては、2018年から「改善する」もしくは「横ばい」と回答した企業は91.9%だったのに対し、「悪化する」と回答した企業は8.1%にとどまり、在タイ日系企業が先行きを楽観視していることが浮き彫りになった(図1参照)。

出所:「2018年度アジア・オセアニア進出日系企業実態調査」(ジェトロ)

その背景にあるのは、タイ経済の回復基調を受け、2018年の自動車販売が5年ぶりに100万台を超えるなど、自動車関連を中心に、日系企業の景況感が大きく改善していることだ。タイ国家経済社会開発委員会(NESDC)によれば、2018年のGDP成長率は前年比4.1%と2017年(4.0%)から幾分加速したことに加え、2019年の成長率見通しも3.5%~4.5%と2018年とほぼ同程度の成長が見込まれている。ただし、外需に関しては、中国経済や米中貿易戦争に伴う世界経済の減速を懸念する声が高まることが影響し、タイ経済の牽引役である輸出が予想以上に減速する可能性が指摘されている。また、堅調に推移している内需についても、3月の総選挙の影響を不安視する見方もある。

高付加価値品の生産や研究開発を志向する在タイ日系企業

「今後1~2年の事業展開の方向性」に関し、在タイ日系企業の52.2%は「拡大する」と回答し、「現状維持」は44.5%となった。その一方で、「縮小」と回答した企業の割合は2.8%、「第三国(地域)への移転・撤退」は0.5%となり、ほとんどの日系企業はタイでの事業を拡大、もしくは現状維持すると考えている。

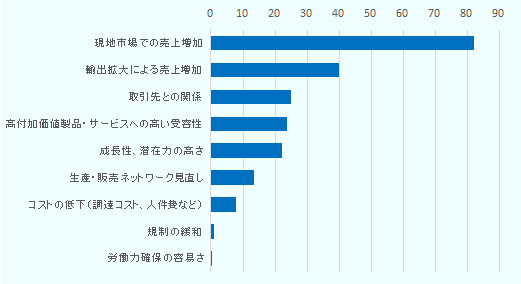

拡大する理由としては、「現地(タイ)市場での売り上げの増加」との回答が82.1%と最も多く、続いて「輸出拡大による売り上げ増加」(39.7%)、「取引先との関係」(25.0%)の順となった(図2参照)。他のASEAN諸国と比べて国内市場が成熟しつつあるといわれるタイにおいても、市場のさらなる拡大やASEAN域内への輸出拠点となっているという特徴への期待が大きいことが分かった。

出所:「2018年度アジア・オセアニア進出日系企業実態調査」(ジェトロ)

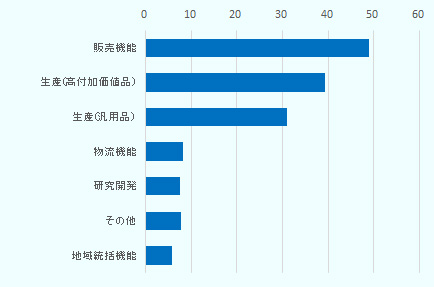

拡大する機能に関して、最も多かった回答は、「販売機能」の49.0%であり、次いで「生産(高付加価値品)」(39.2%)、「生産(汎用品)」(31.1%)となった(図3参照)。タイは他のASEAN諸国と比べて、「販売機能」や「物流機能」と回答した割合が相対的に低く、「生産(高付加価値品)」や「研究開発」と回答した企業の割合が高かった。日系企業が集積するタイは、ASEANにおける高度な技術を要する機能の受け皿となり得る可能性がある一方、人材不足という課題がある。

出所:「2018年度アジア・オセアニア進出日系企業実態調査」(ジェトロ)

盤国日本人商工会議所が実施した2018年下期景気動向調査の結果によれば、日系企業で不足している人材に関して、最も多かった回答は「エンジニア」(57%)、次いで、「経営幹部候補」(47%)、「事務系マネージャー」(31%)の順になった(表参照)。比較的高度な能力が求められる職種の人材が不足しているとも言え、在タイ日系企業の高度化を推し進めるには、今後このような高度人材を育成する必要であることが分かる。タイ政府は、「タイランド4.0」のスローガンの下、産業の高度化を図るべく、海外の大学の誘致や日本の高専のカリキュラムの導入など、人材育成にも力を入れ始めている。

| 順位 | 不足している人材 | 製造業 | 非製造業 | 全体 | |||

|---|---|---|---|---|---|---|---|

| 件数 | 割合 | 件数 | 割合 | 件数 | 割合 | ||

| 1 | エンジニア(合計) | 136 | (78) | 52 | (33) | 188 | (57) |

生産管理エンジニア(注1) 生産管理エンジニア(注1)

|

73 | (42) | 7 | (4) | 80 | (24) | |

設備管理エンジニア(注2) 設備管理エンジニア(注2)

|

67 | (38) | 8 | (5) | 75 | (23) | |

品質管理エンジニア(注3) 品質管理エンジニア(注3)

|

57 | (33) | 10 | (6) | 67 | (20) | |

システムエンジニア システムエンジニア

|

22 | (13) | 16 | (10) | 38 | (11) | |

セールスエンジニア セールスエンジニア

|

37 | (21) | 30 | (19) | 67 | (20) | |

研究開発エンジニア 研究開発エンジニア

|

23 | (13) | 3 | (2) | 26 | (8) | |

| 2 | 経営幹部候補 | 78 | (45) | 76 | (49) | 154 | (47) |

| 3 | 事務系マネージャー | 48 | (27) | 55 | (35) | 103 | (31) |

| 4 | 日本語能力職 | 24 | (14) | 19 | (12) | 43 | (13) |

| 5 | テクニシャン | 24 | (14) | 11 | (7) | 35 | (11) |

| 6 | ワーカー | 22 | (13) | 13 | (8) | 35 | (11) |

| 7 | スタッフ(会計・総務) | 16 | (9) | 18 | (12) | 34 | (10) |

| 8 | スタッフ(会計・総務以外) | 12 | (7) | 17 | (11) | 29 | (9) |

| 9 | デザイナー | 4 | (2) | 5 | (3) | 9 | (3) |

| 10 | 運転手 | 4 | (2) | 1 | (1) | 5 | (2) |

| 11 | その他 | 4 | (2) | 8 | (5) | 12 | (4) |

| 合計 | 236 | 223 | 459 | ||||

| 回答企業数 | 175 | 156 | 331 | ||||

注1:生産管理エンジニアとは、品質やコスト管理を含む製品の生産過程を管理するエンジニア。

注2:設備管理エンジニアとは、製品を生産するための設備の設計・配置からメンテナンスまで設備の管理を行うエンジニア。

注3:品質管理エンジニアとは、製品の品質を保証するためのテストや分析、解析などを行うエンジニア。

出所:盤国日本人商工会議所

- 執筆者紹介

-

ジェトロ・バンコク事務所

阿部 桂三(あべ かつみ) - 2016年より、ジェトロ・バンコク事務所勤務。

閉じる

閉じる