特集:現地発!アジア・オセアニア進出日系企業の今投資環境上の課題は山積もインフラは改善(インドネシア)

アジア・オセアニア進出日系企業実態調査の結果

2019年4月26日

ジェトロが2018年10~11月に実施した「2018年度アジア・オセアニア進出日系企業実態調査」(以下、日系企業調査)によると、2011年以降に進出した企業の黒字化などにより、日系企業全体の黒字割合は増加している。しかし、今後の事業拡大については、輸送機器分野で現状維持が多数となる一方、市場拡大が見込まれる化学・医薬や運輸分野では、積極的に事業拡大する傾向がうかがえる。インドネシアの投資環境は、賃金上昇、為替変動、税務負担など、依然として課題が多いが、首都ジャカルタの交通渋滞の緩和などインフラの改善や輸入通関の迅速化など、改善されている部分もある。

化学・医薬や運輸業の業績が好調

日系企業調査によると回答した在インドネシアの日系企業383社のうち、2018年の営業利益見通しが「黒字」と答えた企業の割合は65.5%だった。黒字比率は2015年に56.3%と過去10年間で最も低くなっていたが、その後、3年間連続で黒字比率が上昇している。業種別にみると、化学・医薬(32社)では黒字比率が81.3%、運輸(21社)で76.2%、輸送機械器具(61社)65.6%、卸・小売り(75社)65.3%、鉄・非鉄・金属(32社)53.1%と続いた。ただし、後述のとおり、2018年に進行した通貨ルピア安が業績の下押し要因となっている企業も多いとみられる。

2011年以降に設立された企業についてみると、この間で黒字見通しと答えた企業の割合が、33.6%から52.6%まで上昇している。初期投資の回収が済んで単年度黒字化するなど、業績が良くなっている企業が増加していると考えられる。

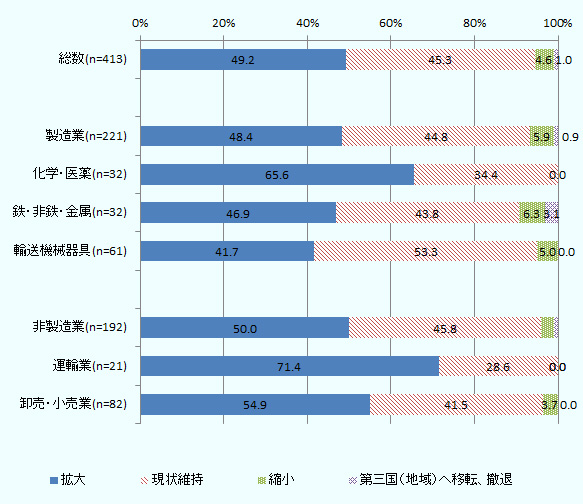

今後1~2年の事業展開の方向性については、「拡大する」と答えた割合が49.2%で、過去10年間で初めて半数を切った(図参照)。インドネシアでは、内需拡大の期待から、2012年に約8割の回答者が事業拡大を志向していたが、その後、経済成長率が鈍化し、内需拡大の見通しが弱含んだため、2015年以降、「現状維持」とする企業が増加していた。2018年も同様の傾向は続いたが、事業規模を縮小(4.6%)、第三国(地域)へ移転・撤退(1.0%)する割合が、わずかながら増加傾向にある点は懸念事項だ。縮小などの要因として、それら企業の半数が調達コストや人件費などのコスト増加を挙げており、インドネシア事業を見直す兆しが出ている。

業種別に見てみると、「拡大する」と答えた割合は、運輸で71.4%と最も高く、化学・医薬も65.6%となった。都市部を中心にコールドチェーンの整備、eコマースの拡大など、新たな物流需要が期待できることや、医薬品や化学由来品の国内売り上げ増加が見込めることなどから、これら分野では拡大意欲が高いと考えられる。なお、鉄・非鉄・金属で、拡大と答えた割合は46.9%、輸送機械器具で41.7%だった。自動車市場では、現在の生産能力に比べて需要の伸びが緩やかになっていることが一因となっている。

出所:「2018年度アジア・オセアニア進出日系企業実態調査」(ジェトロ)

国内市場は大きな魅力も、賃金上昇が課題

日系企業調査結果から、在インドネシア日系企業にとっての投資環境上のメリットをみると、「市場規模/成長性」と答える企業の割合が80.0%と最も高く、在ASEAN諸国の日系企業の中でも最大であった。以下、「人件費の安さ」(23.8%)、「取引先( 納入先) 企業の集積」(22.3%)、「従業員の雇いやすさ(一般ワーカー、一般スタッフ・事務員など)」(20.1%)と続くが、これらの割合はいずれも2割台と低い。ベトナムで「市場規模/成長性」(65.8%)に加えて「人件費の安さ」(53.6%)、タイで「駐在員の生活環境が優れている」(52.5%)と「市場規模/成長性」(50.9%)など、ASEAN主要国においては2つ以上のメリットを半数超の企業が感じる傾向にある中、インドネシアでは、メリットが消費市場のみになっている。

他方、投資環境上のリスクをみると、「人件費の高騰」を挙げる企業の割合が最も高く、71.1%となった。これに、「現地政府の不透明な政策運営」(59.8%)、「税制・税務手続きの煩雑さ」(59.3%)、「不安定な為替」(58.8%)が続いた。

製造業全体の賃金上昇率をみると、インドネシアは8.2%となり、マレーシア(4.3%)やフィリピン(4.8%)と比べても高い。これは2015年10月23日発令の政令2015年第78号で、翌年の最低賃金上昇率を「前年9月から当該年9月までの物価上昇率と、前年第3四半期から当該年の第2四半期までのGDP成長率の和」で算出することを、規定したことが強く影響している。これにより、2019年の最低賃金上昇率は8.03%(物価上昇率2.88%、GDP成長率5.15%)とされた。政令が改定されない限り、今後も同様の賃金上昇は続くと考えられており、引き続き経営上のリスクとなる。

また、「不安定な為替」をリスクに挙げる企業は、前年から倍増した。通貨ルピアは、米国連邦準備銀行(FRB)による金利引き上げ観測に伴って安値となり、調査開始時期の2018年10月には1ドル=約15,000ルピア超になり、一時は年初比10%超の下落となった。企業にとっては取引条件が安定せず、輸入コストの増加など、収益悪化につながった。

税務の負担にも注意が必要

こうした投資環境を反映し、2018年の日系企業の経営上の問題点としては、「従業員の賃金上昇」と答える企業の割合が78.2%となった。続いて、「現地通貨の対ドル為替レートの変動」(64.2%)、「調達コストの上昇」(62.4%)、「原材料・部品の現地調達の難しさ」(60.1%)となった。また、「税務の負担」を挙げる企業の割合が53.9%と、他国に比べて高かった点も特徴的だ。

「税務の負担」については、インドネシアでは、海外から物品を輸入する際、輸入価額(CIF価格)と輸入関税の和に対して2.5%(物品によっては7.5%~10%)の金額を、法人税として前納する制度が一例に挙げられる。そのため、製造業が日本などから原材料を輸入する場合、または商社が顧客に販売する製品を輸入する場合、その都度、輸入額に応じた法人税の前納を行う。会計年度末に、決算を通じて法人税額を確定した後、前納した法人税額が、本来支払うべき金額を上回れば、還付請求を行うことができる。しかし、還付請求を行うと、必ず税務調査が入る上、還付までに1年以上の期間を要するのが一般的だ。

こうした制度がキャッシュフローの悪化につながる、と指摘する日系企業は多い。還付請求を契機にした税務調査では、しばしば移転価格などを理由に経費否認などを受けている。調査による更正額が高額な場合、税務裁判に発展するケースも散見される。インドネシア当局が税務調査を強化している背景には、毎年、当局の税収目標額が引き上げられていることがある。法人税の前納額が高く、年度末に還付請求をすることになりやすい企業などは、税務調査の流れや最近の動向を把握し、移転価格文書などの整備、さらに社内の経理・税務担当者との意思疎通を良くするなど、税務問題に対応するための十分な体制づくりを行っておくことが望ましい。

インフラや通関手続は改善

2018年の調査では、インドネシアの投資・経営環境には変化もみられた。まず挙げられるのが、インフラの整備状況だ。「インフラの未整備」を投資環境上のリスクと答えた企業の割合は52.5%と、前年比8.7ポイント減少した。インフラ上、最も問題視されていることの1つは、激しい交通渋滞だが、首都ジャカルタについては、目抜き通りを南北に貫く都市鉄道(MRT)、周辺都市を結ぶ高架鉄道(LRT)など公共交通機関の整備が進んできた。他方、ジャカルタと東部の工業団地をつなぐ高速道路の渋滞は依然として解消されていないが、第2高速道路の建設を進めるかたちで、政府は将来的な対策を進めている。一部の地域には、駐在員が居住できるレジデンスが建設されたことにより単身赴任者を中心に工業団地周辺の居住環境が整ってきたことで、渋滞を回避して通勤することが可能となる。

また、経営上の問題点として、「通関など諸手続きが煩雑」と答えた企業の割合は47.5%で前年比12.2ポイント減少した。インドネシアの輸入通関の流れは、制限品目と非制限品目によって異なっており、非制限品目には輸入者の輸入実績によって書類審査のみのグリーンチャンネルが割り当てられる。他方、制限品目には、開披検査を伴うイエローチャンネル、あるいはレッドチャンネルが割り当てられる。2018年はこの制限品目の開披検査を、通関時から通関後の事後検査に切り替える措置が取られた。これにより、税関領域で通関時に検査される品目は、約5,200品目から2,200品目に減少した。

駐在員の生活環境と言語面のメリットに期待

2019年は大統領選挙を経て新政権が発足するため、今後の経済政策を見通すのは難しいが、将来的な投資メリットとして、「駐在員の生活環境」と、「言語・コミュニケーション」の改善に期待したい。駐在員の生活環境をメリットとして挙げた企業の割合は、12.0%とまだ低いが(表参照)、今後はこの比率のさらなる拡大が期待できそうだ。先に述べたMRTが3月24日にオープンするなど、ジャカルタ中心部の公共交通機関網は着実に改善している。また、工業団地エリアであるジャカルタの東部に位置し、日系製造業が集積するチカランには2015年に日本人会が立ち上がっている。2019年4月時点の会員数は385人とまだ少ないながらも、会員数は徐々に増加している。今後、同地域で建設中の住宅や商業施設が完成してくれば、ますます居住環境が整い、生活環境の改善が期待される。さらに日本人学校が、ジャカルタとは別に工業団地エリアにも、2019年から開校を予定している。これによって、駐在員のさらなる生活環境の向上が期待できるだろう。

言語・コミュニケーションについては、メリットと答えた企業の割合はまだ10.0%と非常に限られているが、インドネシアは中等教育の選択外国語に日本語を取り入れているため、日本語の学習者数は74万5,000人と、中国に次いで世界第2位である(国際交流基金『2015年度 海外日本語教育機関調査』)。こうした素地を生かした人材育成の取り組みなどにより、言語・コミュニケーションをメリットと考える企業が増加する余地はありそうだ。

| 年 |

企業 形態 |

全体 | 市場規模/成長性 | 取引先(納入先)企業の集積 | 人件費の安さ | 従業員の雇いやすさ(一般ワーカー、一般スタッフ・事務員等) | 安定した政治・社会情勢 | 駐在員の生活環境が優れている | 従業員の定着率の高さ | 言語・コミュニケーション上の障害の少なさ |

|---|---|---|---|---|---|---|---|---|---|---|

| 2018年 | 総数 | 399 | 319 | 89 | 95 | 80 | 65 | 48 | 38 | 40 |

| (%) | 100.0 | 80.0 | 22.3 | 23.8 | 20.1 | 16.3 | 12.0 | 9.5 | 10.0 | |

| 製造業 | 214 | 167 | 57 | 58 | 59 | 34 | 22 | 27 | 14 | |

| (%) | 100.0 | 78.0 | 26.6 | 27.1 | 27.6 | 15.9 | 10.3 | 12.6 | 6.5 | |

| 非製造業 | 185 | 152 | 32 | 37 | 21 | 31 | 26 | 11 | 26 | |

| (%) | 100.0 | 82.2 | 17.3 | 20.0 | 11.4 | 16.8 | 14.1 | 6.0 | 14.1 | |

| 2017年 | 総数 | 420 | 351 | 97 | 83 | 88 | 73 | 45 | 43 | 36 |

| (%) | 100.0 | 83.6 | 23.1 | 19.8 | 21.0 | 17.4 | 10.7 | 10.2 | 8.6 | |

| 製造業 | 238 | 190 | 60 | 58 | 74 | 42 | 28 | 36 | 17 | |

| (%) | 100.0 | 79.8 | 25.2 | 24.4 | 31.1 | 17.7 | 11.8 | 15.1 | 7.1 | |

| 非製造業 | 182 | 161 | 37 | 25 | 14 | 31 | 17 | 7 | 19 | |

| (%) | 100.0 | 88.5 | 20.3 | 13.7 | 7.7 | 17.0 | 9.3 | 3.9 | 10.4 |

出所:「2018年度アジア・オセアニア進出日系企業実態調査」(ジェトロ)

- 執筆者紹介

-

ジェトロ・ジャカルタ事務所

山城 武伸(やましろ たけのぶ) - 2007年、ジェトロ入構。ジェトロ愛媛(2009~2012年)、インドネシア語研修(2012~2013年)、ジェトロ展示部展示事業課(2013~2015年)などを経て現職。

閉じる

閉じる