USMCA活用のハードルは高い(メキシコ、米国、カナダ)

メキシコの自動車産業の現状と対外通商政策(3)

2019年5月8日

メキシコの自動車産業にとって、米国は完成車生産台数の約65%(輸出の約75%)、自動車部品生産額の約75%(輸出の約85%)を仕向ける重要な市場だ。米国のトランプ大統領のイニシアチブで2017年8月に始まった北米自由貿易協定(NAFTA)の再交渉は、メキシコの自動車産業の将来を左右する重要な交渉であったが、2018年9月末に3カ国で合意に至り、2018年11月30日に米国・メキシコ・カナダ協定(USMCA)として署名された。3カ国間の自由貿易体制は維持されるが、自動車分野では原産地規則が過度に厳格化されたため、同協定の活用に向けたハードルは高い。メキシコの自動車産業の現状と展望に関する4本シリーズの3本目は、対米関係とUSMCAの影響について。

近年の対米輸出増はSUVとピックアップが牽引

メキシコの対米自動車輸出台数は、2010年以降連続9年間増加を続けているが、近年の対米輸出増はスポーツ用多目的車(SUV)とピックアップトラックが牽引している。2018年の対米輸出台数を2014年と比較すると、乗用車は9.8%の減少となっている一方、SUV・バンは約3.7倍、ピックアップは15.7%増となっている(表参照)。特にここ数年はSUVの中でも、乗用車のプラットフォームを活用した「クロスオーバー」タイプ(CUV)の対米輸出が好調だ。

| 企業名 | 部門 | 2014年 | 2015年 | 2016年 | 2017年 | 2018年 | 伸び率 | |

|---|---|---|---|---|---|---|---|---|

| 18/17年 | 18/14年 | |||||||

| GM | 乗用車 | 0 | 0 | 31,743 | 23,470 | 22,484 | △ 4.2 | ― |

| SUV・バン | 96,934 | 88,879 | 58,307 | 185,059 | 325,647 | 76.0 | 235.9 | |

| ピックアップ | 319,606 | 317,782 | 343,942 | 343,403 | 318,634 | △ 7.2 | △ 0.3 | |

| 合計 | 416,540 | 406,661 | 433,992 | 551,932 | 666,765 | 20.8 | 60.1 | |

| FCA | 乗用車 | 31,521 | 25,438 | 10,624 | 9,122 | 4,155 | △ 54.5 | △ 86.8 |

| SUV・バン | 120,451 | 160,974 | 136,988 | 245,198 | 300,217 | 22.4 | 149.2 | |

| ピックアップ | 191,710 | 210,325 | 245,535 | 242,706 | 200,421 | △ 17.4 | 4.5 | |

| 合計 | 343,682 | 396,737 | 393,147 | 497,026 | 504,793 | 1.6 | 46.9 | |

| 日産 | 乗用車 | 302,889 | 294,856 | 333,677 | 310,628 | 287,984 | △ 7.3 | △ 4.9 |

| SUV・バン | 23,154 | 26,099 | 22,340 | 20,489 | 85,211 | 315.9 | 268.0 | |

| ピックアップ | 25 | 25 | 36 | 4 | 20 | 400.0 | △ 20.0 | |

| 合計 | 326,068 | 320,980 | 356,053 | 331,121 | 373,215 | 12.7 | 14.5 | |

| VW | 乗用車 | 207,583 | 225,364 | 194,846 | 181,626 | 119,156 | △ 34.4 | △ 42.6 |

| SUV・バン | 0 | 0 | 3 | 50,779 | 163,589 | 222.2 | ― | |

| 合計 | 207,583 | 225,364 | 194,849 | 232,405 | 282,745 | 21.7 | 36.2 | |

| フォード | 乗用車 | 385,448 | 384,182 | 362,508 | 282,844 | 250,928 | △ 11.3 | △ 34.9 |

| トヨタ | 乗用車 | 0 | 13,845 | 31,886 | 34,955 | 24,606 | △ 29.6 | ― |

| ピックアップ | 71,398 | 82,328 | 97,314 | 107,021 | 155,052 | 44.9 | 117.2 | |

| 合計 | 71,398 | 96,173 | 129,200 | 141,976 | 179,658 | 26.5 | 151.6 | |

| 起亜 | 乗用車 | 0 | 0 | 78,909 | 103,417 | 141,819 | 37.1 | ― |

| ホンダ | 乗用車 | 63,565 | 26,829 | 5,533 | 40,161 | 19,437 | △ 51.6 | △ 69.4 |

| SUV・バン | 22,521 | 85,988 | 131,178 | 85,265 | 88,552 | 3.9 | 293.2 | |

| 合計 | 86,086 | 112,817 | 136,711 | 125,426 | 107,989 | △ 13.9 | 25.4 | |

| マツダ | 乗用車 | 38,770 | 50,248 | 48,355 | 69,098 | 58,789 | △ 14.9 | 51.6 |

| 9社合計 | 乗用車 | 1,029,776 | 1,020,762 | 1,098,081 | 1,055,321 | 929,358 | △ 11.9 | △ 9.8 |

| SUV・バン | 263,060 | 361,940 | 348,816 | 586,790 | 963,216 | 64.2 | 266.2 | |

| ピックアップ | 582,739 | 610,460 | 686,827 | 693,134 | 674,127 | △ 2.7 | 15.7 | |

| 合計 | 1,875,575 | 1,993,162 | 2,133,724 | 2,335,245 | 2,566,701 | 9.9 | 36.8 | |

出所:メキシコ自動車部品工業会(AMIA),国立統計地理情報院(INEGI)データからジェトロ作成

米国市場の重要性により、SUVやピックアップを生産している企業の生産が近年は好調に推移しており、逆にフォードのように対米輸出比率が高いにもかかわらず乗用車しか生産していない企業の生産は低迷している。米国市場のみを考慮した場合、クロスオーバーなどのSUVを生産し輸出している企業の方が有利な状況下にあるが、企業戦略として国内市場や欧州、中南米向けなど北米以外への供給も視野に入れ、SUVやピックアップと比べると利益率の低い小型乗用車を、製造コストが低いメキシコで集中的に生産している完成車メーカーもある。

複雑で厳格な完成車の原産地規則

メキシコにとって重要な、米国への市場アクセスを規定するNAFTAの再交渉は、1年以上の交渉を経て2018年9月末に終了し、11月30日にUSMCAとして署名された。メキシコ政府は交渉決裂を回避し、北米自由貿易圏を維持するためにトランプ大統領が強いこだわりを持つ自動車産業で大幅な譲歩を迫られ、完成車の原産地規則は他に類を見ないような過度に厳格で複雑なものになってしまった。乗用車、SUV、ピックアップが特恵関税(関税ゼロ)の恩典を享受するためには、以下の4つの要件をすべて満たす必要がある。

- (1)

- 域内原産割合(RVC)が純費用方式(NC、注1)で75%以上

- (2)

- 重要な自動車部品(スーパーコア)が全て原産品

- (3)

- 完成車メーカー(OEM)が購入する鉄とアルミニウムの7割が北米(米国、メキシコ、カナダ)原産材料

- (4)

- 直接工の賃金(時給)が16ドル以上の地域の付加価値が40%(乗用車・SUV)、もしくは45%(ピックアップ)以上

(1)について、現行のNAFTAでは完成車のRVCの計算にトレーシングルール(注2)が適用できたため、トレーシング対象リスト(Annex403.1)に掲載されていない鋼材や樹脂、ボルト・ナットなどについては、日本や韓国などNAFTA域外から輸入調達しても非原産材料価額として計上しなくてもいい。しかし、USMCAでは同制度が廃止されたため、これらの部材も非原産材料として考慮する必要が生じる。従って、RVCが62.5%から75%へ単純に12.5%引き上げられたという計算上の数字以上の影響がある。なお、RVCの閾値(いきち)は発効後3年間で段階的に75%まで引き上げられる(発効年が66%で翌年から69%、72%、75%へ引き上げ)。

(2)は、エンジン、トランスミッション、車体・シャーシ、駆動軸・非駆動軸、サスペンションシステム、ステアリングシステム、電気自動車用バッテリー(電気自動車の場合のみ)の7種類のいわゆる「スーパーコア」にいては、「原則」全て北米原産品でないと完成車が原産品にならないというルール。バッテリーを除く6種類については、関税分類変更基準(CTC、注3)が使えず、NC方式で75%、取引(TV:トランザクションバリュー)価額(注4)方式で85%以上のRVCが必要となる。原則として全てのスーパーコアが北米原産である必要があるが、6種類あるいは7種類のスーパーコアを1つの部品(いわば「ハイパーコア」)とみなし、全体で75%(NC方式)、あるいは85%(TV方式)のRVCを満たせばよいという救済規定(別添4-B付属書第3条9項)がある。つまり、仮にトランスミッションなど1つが域外産品であっても、他のスーパーコアのRVCがかなり高ければ救われる。

(3)は、OEMが北米(米国、メキシコ、カナダ)で購入する鉄やアルミの70%以上が北米原産というルール。企業グループ単位で算出するため、複数カ国に拠点がある場合、北米の全拠点を合計して鉄やアルミの調達額に占める域内原産の鉄やアルミの調達比率を計算する。あくまで「鉄」や「アルミ」として購入した金額が対象となり、サプライヤーから購入した自動車部品の中に鉄やアルミが含まれていても、その鉄やアルミは考慮しない(この場合、OEMは「自動車部品」を購入しているのであって「鉄」や「アルミ」ではない)。

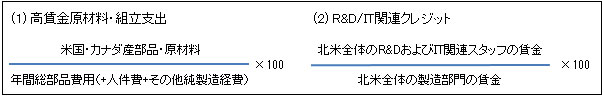

(4)は、完成車の付加価値のうち、直接工の基本給(福利厚生費などを含めない)が16ドル以上の地域での付加価値が、乗用車・SUVの場合は40%、ピックアップの場合は45%以上なければならないという基準。同付加価値はLabor Value Content(LVC)と呼ばれ、以下1)~3)の要素から計算される。1)および2)の計算公式を図示すると、図1のとおり。

- 1)

-

「高賃金原材料・組立支出」(原文はhigh-wage material and manufacturing expenditures):

時給16ドル以上の北米地域で生産された年間部品・原材料調達費用と同地域での組立人件費の合計を車両の純費用(NC)などに占める比率で計算する。LVCの最も重要な構成要素であり、乗用車・SUVではLVC全体の25%ポイント、ピックアップでは同30%ポイントがこの高賃金原材料・組立支出でなければならない。比率を計算する分母の選択肢としては、(1)車両のNC、(2)組立工場の年間調達費用(APV、年間総部品費用)と組立人件費の合計、(3)組立人件費を除いたAPVのみ、の3種類を選択し分母とすることもできる。なお、時給16ドルには遠く及ばないメキシコで製造された部品であっても、その中に時給16ドル以上の北米地域(米国、カナダ)で生産された部品・原材料費が含まれていれば、その原材料価額を積極採用し、メキシコ国境までの輸送費込みの価格で高賃金原材料・組立支出の計算に利用可能。 - 2)

-

「R&D/IT開発クレジット」(high-wage technology expenditures):

北米全体のR&D(研究開発)スタッフおよびIT関連スタッフの賃金支出を、北米全体の製造部門の賃金支出全体で割って計算した比率をクレジットとして適用する。クレジットは最大で10%ポイントまで適用可能。 - 3)

-

「パワートレイン組立クレジット」(high-wage assembly expenditures):

時給16ドル以上の北米地域にエンジン、トランスミッション、バッテリーを規定数量(エンジン・トランスミッションは10万基、バッテリーは2万5,000台)以上組み立てる能力を持つ工場を所有している場合、5%ポイントのクレジットが与えられる。エンジン工場だけでも5ポイント、エンジンとトランスミッションの双方でも5ポイント。所属する企業グループの工場が時給16ドル以上の地域にあれば、国を跨(また)いで適用が可能。

注:年間総部品費用(APV)+人件費+その他の純製造経費=年間ネットコスト(NC)。

出所:USMCA別添4-B付属書第7条からジェトロ作成

なお、自動車部品の原産地規則は、完成車ほど複雑ではなく、基本的には関税分類(HSコード)ごとに定められた品目別原産地規則(PSR)に従う。大きく分けると以下、4種類に分かれる。完成車と同様(1)~(3)のRVCは、発効後3年間で規定された閾値まで段階的に引き上げていく経過措置がある。

- (1)

-

コア部品(Core Parts:Table A.1)

完成車のスーパーコアの完成品および構成部品などHS6桁分類で17種類。リチウムイオン・バッテリー以外は関税分類変更基準(CTC)が適用できず、NC方式のRVCで75%、あるいはTV方式のRVCで85%以上を達成する必要がある。 - (2)

-

主要部品(Principal Parts:Table B)

ポンプ、エアコン、ベアリング、スターターなど38種類。RVCはNC方式で70%、TV方式で80%以上。CTCを適用して原産品と判断することが可能。 - (3)

-

補完部品(Complementary Parts:Table C)

ホース、ドアロック、モーター、照明機器、ハーネスなど27種類の部品。RVCはNC方式で65%、TV方式で75%以上。CTCを適用して原産品と判断することが可能。 - (4)

-

上記カテゴリー外

別添4-B、あるいは同付属書第2条に規定された、品目別原産地規則(PSR)に従う。RVCは大半がNC方式で50%、TV方式で60%以上。CTCを適用して原産品と判断することが可能。

メキシコ製乗用車・SUVには高いハードル

USMCAの原産地規則を、現状のメキシコのサプライチェーンを考慮して分析すると、メキシコで製造されている乗用車およびSUVが完成車の原産地規則を達成するのは極めて困難なハードルといえる。その背景には、(a)LVC40%要件を容易に満たせない、(b)スーパーコア原産要件が厳しすぎる、(c)OEMによっては鉄の70%北米原産要件の達成が困難、の3つがある。

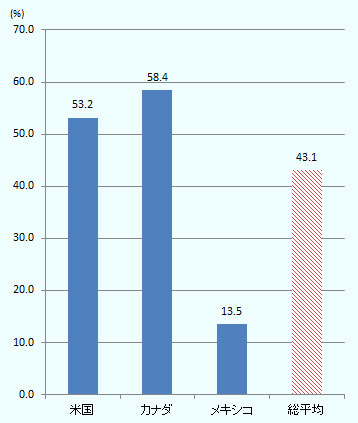

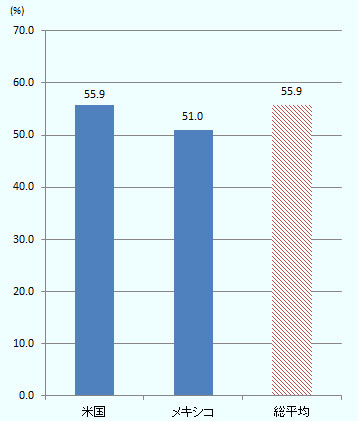

(a)の根拠として、米国運輸省道路交通局(NHTSA)が発表している米国自動車ラベリング法(AALA)に基づく米国販売車種の米国・カナダ産部品調達比率のデータ(注5)がある。同データの計算方法は、USMCAのLVCの高賃金原材料・組立支出の計算に類似しており、参考になる。同データをみると、メキシコで最終組立されて対米輸出されている乗用車・SUVの49カーライン(車種)の米国・カナダ産部品調達比率は平均13.5%である(図2参照)。AALAでは、USMCAのようにメキシコ製部品の中に含まれる米国・カナダ産原材料の価格を考慮できないため、その分を考慮した場合は米国・カナダ産比率が幾分上昇すると思われる。しかし、それでもUSMCAの高賃金原材料・組立支出の最低ラインである25%には程遠く、R&Dやパワートレイン組立のクレジット(最大15%ポイント)を利用したとしてもLVCの40%を達成するのは容易ではない。他方、ピックアップについてみると、メキシコで最終組立されている5カーラインの米国・カナダ産部品調達比率は平均で51.0%に達しており、USMCAのピックアップのLVC45%以上をクリアしている(図3参照)。従って、現時点でメキシコから対米輸出されているピックアップの構成部品の多くが、米国・カナダからの調達部品であることが分かり、USMCAのLVCをクリアするのも難しくはない。

最終組立地別米国・カナダ産部品調達率

(北米3ヵ国生産、乗用車・SUV、2018年モデル)

注:北米生産乗用車・SUV184カーラインの最終組立地別米国・カナダ産部品調達率の平均値。分母は総部品費用であり、NAFTAの域内付加価値の計算基準である純費用ではない。

出所:米国運輸省道路交通局(NHTSA)データからジェトロ作成

最終組立地別米国・カナダ産部品調達率

(北米3ヵ国生産、ピックアップ、2018年モデル)

注:北米生産Pick Upトラック14カーラインの最終組立地別米国・カナダ産部品調達率の平均値。分母は総部品費用であり、NAFTAの域内付加価値の計算基準である純費用ではない。

出所:米国運輸省道路交通局(NHTSA)データからジェトロ作成

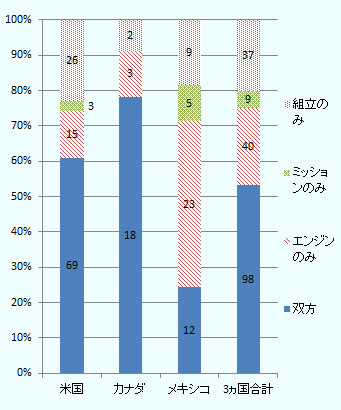

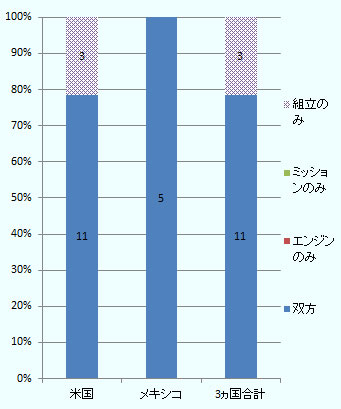

(b)の根拠としては、同じAALAに基づく各カーライン別のエンジン、トランスミッションの原産国のデータが活用できる。エンジン、トランスミッションは「スーパーコア」であり、原則として、北米原産が求められるが、対米輸出されているメキシコ製乗用車・SUVのうち、12カーラインのみがエンジンとトランスミッションの双方とも北米(メキシコを含む)産である(図4参照)。残りの75%に相当する37カーラインについては、エンジンか、トランスミッションか、あるいは双方について域外産を使用しており、この時点で原則としてスーパーコア原産要件を満たしていない。6種類(あるいは7種類)のスーパーコアを1つにまとめて全体でRVC75%(NC方式の場合)をクリアすれば、全てが北米原産でなくてもよいという前述の救済規定があるものの、エンジンやトランスミッションという高価な部品が非原産品の場合、全体でRVC75%をクリアするのは至難の業だ。なお、ピックアップで同じデータをみると、対米輸出されているメキシコ製ピックアップの全てが北米産のエンジン、トランスミッションを利用しており、乗用車に比べるとスーパーコア要件をクリアしやすいと考えられる(図5参照)。なお、エンジンとトランスミッション以外にスーパーコアで問題となるのは、車体・シャーシである。これは鋼材から製造されるスーパーコアであり、同構成部品がコア部品であることから関税分類変更基準(CTC)が使えない。メキシコの場合、自動車用途の鋼材の大半が日本や韓国からの輸入鋼材であり、ボディーやシャーシの原材料である鉄が非原産材料となることから、同スーパーコアがRVC75%(純費用方式の場合)を達成するのは至難の業といえる。

エンジン・トランスミッション生産状況

(北米3ヵ国生産、乗用車・SUV、2018年モデル)

注:データラベルはカーライン数。

出所:米国運輸省道路交通局(NHTSA)データからジェトロ作成

エンジン・トランスミッション生産状況

(北米3ヵ国生産、ピックアップ、2018年モデル)

注:データラベルはカーライン数。

出所:米国運輸省道路交通局(NHTSA)データからジェトロ作成

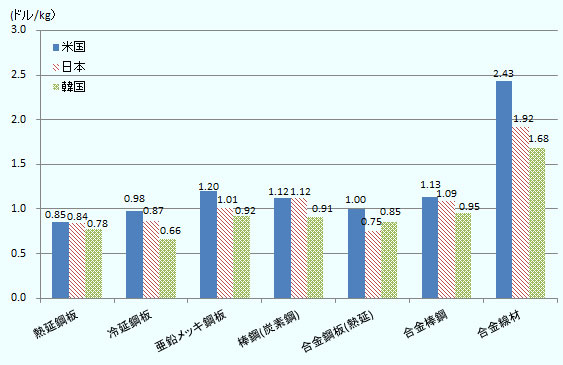

(c)の根拠としては、USMCAの厳格な鋼材の品目別原産地規則(PSR)と、メキシコにおける素材産業の未成熟さがある。OEMが鉄として直接調達する代表的な品目として、ボディー用の溶融亜鉛メッキ鋼板が挙げられる。USMCAの溶融亜鉛メッキ鋼板のPSRでは、中間材料であるスラブの原産性は問われないが、圧延工程を熱間圧延から行わないと原産品とならない。つまり、熱延鋼板や冷延鋼板を域外から輸入している場合、USMCAでは非原産品となってしまう。現在、メキシコでは3工場で約130万トンの自動車用溶融亜鉛メッキ鋼板が生産されているが、3工場とも熱延鋼板、あるいは熱延鋼板を薄く引き伸ばした冷延鋼板を日本、あるいは韓国から輸入しているため、130万トン全てがUSMCA非原産材料と見なされる。鉄・アルミ要件は、北米の企業グループ全体で合算して平均することが可能であるため、同じ企業グループの米国やカナダの工場の生産台数が相対的に多く、それらの工場で北米原産の鉄を調達していれば、メキシコ側でUSMCA非原産材料を調達していても平均して70%を超える可能性がある。しかし、メキシコ側の生産台数が米国やカナダよりも相対的に多いOEMについては、メキシコ工場の鉄の調達先を変更しない限り、70%の基準をクリアするのは困難だ。

サプライチェーンを変更すべきか

現行のサプライチェーンを考慮すると、メキシコ製乗用車・SUVがUSMCAの原産地規則を達成することは非常に困難だが、新原産地規則を満たすためにサプライチェーンを変更するかどうかは、各OEMが慎重に判断する必要があるだろう。まず、考慮しなければならないのは、サプライチェーンを変更することによって部品・原材料の調達コストが上昇してしまうことだ。サプライチェーンの変更で部品・調達コストの増加分が積み重なり、関税メリットである、車両の取引価格×2.5%(米国のMFN関税率)を超えてしまってはOEMにとって意味がない。しかし、現在の国際的な状況をみると、LVCや鉄・アルミ要件などをクリアするために調達先をメキシコやアジアから米国に切り替えると、大幅なコストアップにつながる可能性が高い。

米国は以前から、多くの鋼材についてアンチダンピング(AD)税を適用しており、2018年3月以降は通商拡大法232条に基づき、ほぼ全ての鋼材に25%の追加関税を適用している。また、通商法301条に基づき大半の中国製品に10%あるいは25%の追加関税を適用しているため、米国では輸入コストが以前よりもかなり高くなっている。従って、電子部品や特殊鋼材などの域外からの輸入品を用いて米国で生産される自動車部品は、追加関税の分、コストが高くなっており、同コストを回避するために米国からメキシコへの委託生産が増えている。USMCAのLVCを達成するためには、この流れに逆行する動きをすることとなり、コストアップにつながる。また、鋼材については、以前からアジア産の鋼材に比べて米国産の鋼材の価格が高く、自動車用途の主要品目で比較すると、メキシコへの輸入平均価格は、場合によっては5割近い差が生まれている(図6参照)。また、米国の鉄鋼ミルの供給能力にも不安があり、米国に加え、メキシコで生産される自動車まで米国産の鉄が供給できるかどうかも不明だ。

注:自動車産業での利用が多い代表的な鋼材のHSコード(8桁)を選定してデータを抽出。

出所:国立地理統計情報院(INEGI)の貿易統計データからジェトロ作成

サプライチェーンの変更の検討で、OEMとしてもう1つ考慮すべきは、USMCAの過度に厳格な原産地規則がいつまで続くかという、いわゆる「賞味期限」の問題である。NAFTA再交渉中の「Skinny NAFTA」(議会の批准の必要のない部分のみ改定交渉する交渉方針)の議論で取り上げられたとおり、品目別原産地規則(PSR)だけを変更するのなら、米国議会の批准は必要ないという見方が一般的だ。実際に現行NAFTAのPSRも今までに何度か改定されている。トランプ大統領が米国の大統領ではなくなった後に、3カ国の自動車業界の声を反映してPSRを改定する可能性は十分にある。また、トランプ氏ではない米国の大統領であれば、米国が環太平洋パートナーシップに関する包括的および先進的な協定(CPTPP、いわゆるTPP11)へ復帰することを目指す可能性もある。米国を含むかたちでCPTPPが実現すれば、そこには北米3カ国の全てが含まれるため、もはやUSMCAを使う必要は一切なくなる。CPTPPの完成車の原産地規則は、RVCがNC方式で45%であり、LVCも鉄・アルミ要件もスーパーコア原産要件もない。しかも、日本の部品・原材料が原産材料として使えるという日系OEMには使いやすいルールとなる。長い年月をかけて構築してきたサプライチェーンを、残り何年続くかわからないルールのために変更すべきかどうかは、より中長期的視点に立って考える必要があるだろう。

メキシコ政府はNAFTA再交渉と並行して、米国が自動車および同部品に対して通商拡大法232条を適用するリスクに備えた交渉をし、USMCA本体の発効を待たずに2018年11月30日に既にサイドレターというかたちで発効させている。つまり、現時点でトランプ大統領が自動車および同部品に対して232条の追加関税を発動したとしても、メキシコ製の年間260万台の乗用車・SUV、同1,080億ドルまでの自動車部品については、追加関税の対象とならない。ピックアップについては、数量制限なしで232条の対象から外される。USMCAの原産地規則をクリアしなくても、当面の間は乗用車・SUVの関税コストは車両価格の最大2.5%であるため、関税コストとサプライチェーン変更によるコスト増を比較して決めることになるだろう。なお、ピックアップの米国の関税率は25%と高いが、現在対米輸出されているピックアップについてはサプライチェーンを大きく変更しなくても原産地規則を達成できる可能性が高いため、短期的にはピックアップを中心にUSMCAへの対応が進むものと思われる。また、自動車部品についても、コア部品以外は関税分類変更基準(CTC)を活用して原産品と見なすことができ、またUSMCAには完全累積(注6)など新しい概念の救済規定が盛り込まれているため、これらの救済規定をフル活用すれば、自動車部品の原産地規則をクリアする可能性は十分にある。

- 注1:

-

FOB取引価額から利益を除いた総費用から、販売促進費、マーケティングおよびアフターサービス関連費用、使用料、輸送費および梱包(こんぽう)費ならびに不当な利子を減じた純費用(NC)を分母とし、純費用から非原産材料価額(VNM)を控除して残った付加価値が純費用の何%に相当するかで計算する方式。計算公式は以下のとおり。

RVC(%)=(NC-VNM)/NC×100 - 注2:

- NAFTAの完成車(大型を除く)および自動車部品に適用される特別ルールであり、トレーシング対象リスト(Annex403.1)に掲載された自動部品が域外から輸入された場合のみ、それが域外から最初に輸入された時点にさかのぼってトレースしてVNMに足しあげる制度。詳細は、2017年7月18日付ビジネス短信参照。

- 注3:

- 製品を生産するために使用した非原産材料と製品の間に、指定された桁数のHSコードの変更があれば原産品と見なす基準。

- 注4:

-

FOB取引価額(TV)から非原産材料価額(VNM)を控除して残った付加価値で判断する基準。計算公式は以下のとおり。

RVC(%)=(TV-VNM)/TV×100 - 注5:

- AALAは米国で自動車を販売するOEMに対し、それぞれのカーライン(モデルライン)について米国およびカナダ産の部品調達費用がその車両の総部品費用に占める比率を報告し、米国で販売する自動車に表示する義務を課している。同様に、OEMはエンジンとトランスミッションの原産国(最も付加価値が生じた国)についてのデータも報告し、表示する義務がある。

- 注6:

- 品目別原産地規則(PSR)に基づき、非原産材料と判断される材料であっても、その中に含まれている原産材料の価格や域内の加工費については原産材料価額に反映することを認め、非原産材料価額(VNM)を小さくできる制度。

メキシコの自動車産業の現状と対外通商政策

- 執筆者紹介

-

ジェトロ・メキシコ事務所 次長

中畑 貴雄(なかはた たかお) - 1998年、ジェトロ入構。貿易開発部(1998~2002年)、海外調査部中南米課(2002~2006年)、ジェトロ・メキシコ事務所(2006~2012年)、海外調査部米州課(2012~2018年)を経て2018年3月から現職。単著『メキシコ経済の基礎知識』、共著『FTAガイドブック2014』、共著『世界の医療機器市場』など。

閉じる

閉じる