ジェトロ対日投資報告2023

第2章 日本の対内直接投資動向[コラム3] より活発で望ましい対日M&A促進に向けて

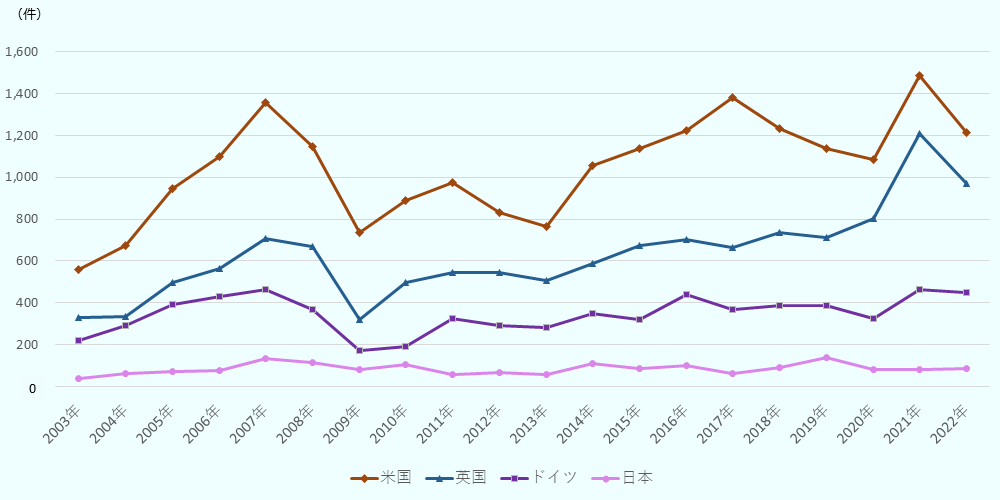

M&Aは、激しいグローバル競争の中で、スピード感を持った非連続的な成長を実現するための有効な選択肢の一つであり、多くの企業が海外資本の持つグローバルネットワークやノウハウ等を活用して、海外販路の拡大や経営の高度化、人材の強化・育成などを実現している。一方、日本の対内M&Aに関しては他の主要国と比べても低水準で推移している(図表2-24) 。こうしたことから、経済産業省では2023年に、企業成長の一つの選択肢としてのM&Aをより広く広報するために、「対日M&A活用に関する事例集」を発表した。さらに同省は公正なM&A市場での市場機能の健全な発展により、経済社会にとって望ましい買収が生じやすくなることを目指し「企業買収における行動指針」も発表している。

〔出所〕国連貿易開発会議(UNCTAD)発表資料より作成

海外資本を受け入れた対象会社の主な効用

経営基盤

- グローバルな知見・経営ノウハウ獲得による経営・財務管理の高度化

- KPI*1管理やROIC*2を意識した投資、事業ポートフォリオマネジメント等、海外資本が長けている経営ノウハウや知見・グローバル基準のガバナンスを取り入れることで、経営管理の高度化やDXの推進、生産性・収益性向上を実現

- 人的支援による組織体制の強化

- 海外資本が有する豊富な人的ネットワークを背景に、対象会社が抱えている課題に最適な人材を紹介し、組織体制を強化

従業員

- 新しい人事評価制度の導入による従業員のモチベーション向上

- 海外資本が有する新しい人事制度や透明性の高い評価制度の導入、ストックオプション付与等により、従業員のモチベーション向上に寄与

- グローバル人材の育成・強化

- 各種トレーニングプログラムやグローバル人材との交流等により、グローバルな視点・マインドを持った社員の育成・強化が実現。海外資本傘下にあることで、グローバル志向の人材採用にも寄与

事業展開

- グローバルネットワークを活用した海外販路の拡大

- 海外資本が有するネットワークやブランド力の活用により、海外販路拡大が実現。海外売上比率の増加、海外におけるプレゼンス拡大に寄与

- 海外で先行する分野における商品・サービスやビジネスモデルの活用

- 海外で先行する商品やサービスに関する技術やノウハウ、ビジネスモデルを取り入れることで、商品やサービスの取り扱い幅の拡大や品質向上に寄与

このほか、売り手企業にとっては、事業ポートフォリオの最適化や資金の確保、対象会社にとっては、ESGおよびダイバーシティ経営の強化、株式非公開化による経営改革の進展、投資の積極化や研究開発費の増加、雇用の拡大および追加M&Aの実施など、事例ごとのメリットも複数存在。

*1 KPI(Key Performance Indicator):重要業績評価指標

*2 ROIC(Return On Invested Capital):投下資本利益率

〔出所〕 経済産業省「対日M&A活用に関する事例集」

2023年8月「企業買収における行動指針」が策定された。近年のM&Aに関するさまざまな状況変化を踏まえ、買収を巡る両当事者にとっての予見可能性を向上させることや望ましい姿を示すこと等を通じ、企業価値を高める買収がより生じやすく(そうでないものは生じにくく)なるよう、買収に関する当事者の行動の在り方等についての検討を行い、共有されるべき原則論及びベストプラクティスを提示することを目的とする。対日M&Aは、買収によるシナジーの実現や、非効率な経営の改善などにより、原則としては日本企業の「企業価値」向上に資する〔注〕ものであり、促進されるべきという前提に立った上で、予見可能性向上のため、買収者と対象企業で買収提案についての評価が異なった場合の取るべき行動の在り方を、双方の利益バランスを取りつつ議論し、日本経済社会において共有されるべき M&A に関する公正なルールとして指針を示す。

「企業買収における行動指針」 の概要(一部抜粋)

上場会社の経営支配権を取得する買収一般において尊重されるべき原則として、以下の3つを提示。

第 1 原則:企業価値・株主共同の利益の原則

望ましい買収か否かは、企業価値ひいては株主共同の利益を確保し、または向上させるかを基準に判断されるべきである。

- 「企業価値」とは、企業が将来にわたって生み出すキャッシュフローの割引現在価値の総和であり、定性的ではなく、定量的な概念 [資本の調達源泉の側面では、株主価値(時価総額)と負債価値の和] と明示的に定義。これには事業活動において従業員や取引先などのステークホルダーが貢献することにより、定量的に将来のキャッシュフローが増加することによる価値も含まれているとしている。

- 買収提案を受領した場合、「真摯な買収提案」(具体性・目的の正当性・実現可能性のある買収提案。"bona fide offer" )に対しては「真摯な検討」をすることが基本であり、また、是非を検討する際に、買収価格等の取引条件(高い買収価格の提示は企業価値向上が期待されると合理的に推察できる)が軽視されるようなことがあってはならない。

第 2 原則:株主意思の原則

会社の経営支配権に関わる事項については、株主の合理的な意思に依拠すべきである。

- 対象企業の取締役会は、当該買収が企業価値の向上及び株主利益の確保に資すると考えるか、より望ましい方策はあるかについて、自らの利害を離れて、株主に示すことが求められる。

- 株主意思の尊重は、公開買付けへの応募等を通じて株主の判断を得る形で行われるものであり、その判断のために必要な情報(対象会社による意見表明を含む)や時間を確保するための制度枠組みが構築されている。しかし、制度的な枠組みで、こうした透明性が十分確保できないと考えられる例外的かつ限定的な場合に、同意なき買収に対して、会社の発意で買収への対応方針・対抗措置を用いることがある。このような場合には、買収への対応方針や対抗措置への賛否を巡って、株主総会における株主の合理的な意思を確認することが基本となる。

第 3 原則:透明性の原則

株主の判断のために有益な情報が、買収者と対象会社から適切かつ積極的に提供されるべきである。そのために、買収者と対象会社は、買収に関連する法令の順守等を通じ、買収に関する透明性を確保すべきである。

-

〔注〕

買収は、現在の株価に現れている水準よりも企業の価値を大きく向上させることに買収者が自信を持っている場合に行われるものであるため。合理的な行動により買収取引が行われることを通じて、シナジーによる価値向上や、経営の効率の改善を促すことが期待されることに加え、買収の可能性があることは、現在の経営陣に対する規律として機能する点にも注目すべき。

-

〔出所〕

経済産業省 「企業買収における行動指針」

2023年版目次

-

第1章

-

第2章

-

第1節

-

第2節

-

第3節

-

第4節

-

第5節

-

第6節

-

[コラム1]

-

[コラム2]

-

[コラム3]

-

-

第3章

お問い合わせ

フォームでのお問い合わせ

ジェトロはみなさまの日本進出・日本国内での事業拡大を全力でサポートします。以下のフォームからお気軽にお問い合わせください。

お問い合わせフォームお電話でのお問い合わせ

-

- 拠点設立・事業拡大のご相談:

- 03-3582-4684

-

- 自治体向けサポート:

- 03-3582-5234

-

- その他の対日投資に関するお問い合わせ:

- 03-3582-5571

受付時間

平日9時00分~12時00分/13時00分~17時00分

(土日、祝祭日・年末年始を除く)